LA CRISE QUI VIENT

2 participants

Page 1 sur 1

LA CRISE QUI VIENT

LA CRISE QUI VIENT

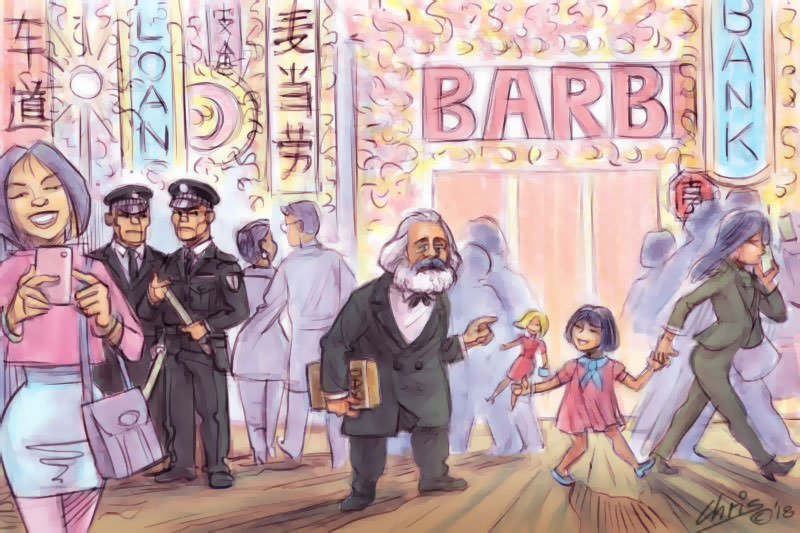

la crise vient toujours à point pour qui sait attendre. Le meilleur moyen de passer pour un voyant est de l'annoncer tous les jours. Nan, j'déconne... Mais n'oubliez pas : la crise du capital ne produit pas nécessairement la révolution (cf la contemplation marxiste de la crise)

De nombreux observateurs, dont le célèbre économiste Nouriel Roubini pointent les risques de plus en plus importants d’une nouvelle crise économique majeure. Sylvie Matelly, directrice adjointe de l’IRIS et Philippe Béchade, président des Éconoclastes, nous ont aidés à analyser les nuages noirs qui s’amoncellent au-dessus de l’économie mondiale.

« C’est la pire bulle spéculative sur les marchés depuis 1929 et elle va exploser »

Fabien Buzzanca Sputnik 19 septembre 2018

AP Photo / Richard Drew

AP Photo / Richard Drew

(les Ruskofs nous refilent une photo de la tragédie pour les Amerloques,

c'est de bonne guerre, mais je ne vois ce qui les en préserverait)

Fabien Buzzanca Sputnik 19 septembre 2018

AP Photo / Richard Drew

AP Photo / Richard Drew(les Ruskofs nous refilent une photo de la tragédie pour les Amerloques,

c'est de bonne guerre, mais je ne vois ce qui les en préserverait)

De nombreux observateurs, dont le célèbre économiste Nouriel Roubini pointent les risques de plus en plus importants d’une nouvelle crise économique majeure. Sylvie Matelly, directrice adjointe de l’IRIS et Philippe Béchade, président des Éconoclastes, nous ont aidés à analyser les nuages noirs qui s’amoncellent au-dessus de l’économie mondiale.

« Il y a un certain nombre de facteurs aujourd'hui qui fragilisent le système financier et qui peuvent laisser penser qu'une nouvelle crise va arriver. »

Sylvie Matelly, économiste et directrice adjointe de l'IRIS, n'est pas rassurée par les indicateurs économiques mondiaux. Comme elle, une multitude d'experts soulignent les similitudes entre le contexte actuel et celui qui a précédé la crise financière majeure de 2008. C'est cette année-là, dans la ville de New York, que le 15 septembre à 01 h 45 la banque Lehman Brothers déposait le bilan en laissant une dette de 691 milliards de dollars et 25.000 employés sur le carreau. Cet événement mettait un point d'orgue à la crise des Subprimes et plongeait le monde dans la pire tempête économique depuis les années 30.

Début 2007, la multiplication des défauts de paiement sur des prêts hypothécaires à risque n'était que le commencement d'un gigantesque effondrement, qui a mené tout droit vers la faillite de la grande banque new-yorkaise. « On n'a rien vu venir ! », lançait alors un employé du groupe à Londres.

Pourtant, certains l'avaient anticipé, Nouriel Roubini en tête. Cet économiste réputé pour ses analyses et président de Roubini global economics avait prédit la crise des Subprimes dès 2006. «Il avait expliqué tout le déroulé des événements. Depuis cette date, on l'écoute avec attention. Quand il prévoit une crise, on s'inquiète et on a un petit peur», explique Sylvie Matelly.

Des gouvernements sans marge de manœuvre

Nouriel Roubini a récemment publié un article au titre évocateur chez nos confrères des Échos : « Les cinq ingrédients qui préparent la crise de 2020 ». Le docteur en économie voit un cocktail composé d'une note de récession globale, d'une touche de hausse des taux d'intérêt, d'un parfum de valorisations boursières excessives, d'un zeste de difficulté politique et d'impuissance des banques centrales en guise de rondelle de citron. Un cocktail dur à avaler, vous l'aurez compris. Sommes-nous vraiment dans la même situation qu'en 2007-2008, voire pire?

Sylvie Matelly note des points communs et de nouveaux risques:

« Je pense au haut niveau d'endettement des États qui s'est renforcé après la crise de 2008, mais également à l'endettement des ménages qui est de plus en plus inquiétant. On a aussi des bulles spéculatives qui se sont formées, comme celle sur l'immobilier en Chine, la survalorisation des GAFA (Google, Apple, Facebook, Amazon) et plus globalement sur certains marchés actions comme aux États-Unis. Ces risques d'éclatement fragilisent l'économie mondiale. De plus, les régulations de la finance mises en place après la crise de 2008 ont été insuffisantes pour limiter les risques. »

Infographie : La dette des ménages, à chaque pays son style

Commençons par la remontée des taux. Pendant des années, plusieurs Banques centrales, celles des États-Unis, du Japon et la Banque Centrale Européenne (BCE) en tête, ont mené des politiques ultra-accommodantes afin de soutenir l'économie. Des taux très bas conjugués à des programmes de rachat d'actifs ont permis l'afflux de liquidité dans le système financier. Puis, la Réserve fédérale américaine a commencé a relever progressivement ses taux d'intérêts. Le 26 septembre, elle l'a fait pour la troisième fois de l'année avec une hausse d'un quart de point, pour les porter à une fourchette située en 2 et 2,25%. Avec une croissance de 4,1% au deuxième trimestre, l'économie américaine surchauffe. Et la Fed craint que l'inflation, toujours officiellement autour des 2%, ne dérape.

« La politique extrêmement favorable pour l'économie américaine mise en place par Donald Trump, notamment au niveau des allégements d'impôts, a créé un emballement qui appellera inévitablement à une réaction de la Réserve fédérale américaine. C'est d'ailleurs la raison pour laquelle il la critique si fortement. Si la FED durcit sa politique monétaire, c'est l'ensemble du secteur financier qui s'en trouvera fragilisée », note Sylvie Matelly.

Le locataire de la Maison-Blanche avait en effet peu goûté la décision du 26 septembre: « Malheureusement, ils viennent juste d'augmenter un peu les taux d'intérêt parce que nous (l'économie) nous portons bien. Je ne suis pas content. » Hausse des taux signifie augmentation du coût du crédit, moins de liquidités, dollar plus fort et donc exportations américaines plus chères. Mais ce n'est pas forcément le pire pour la directrice adjointe de l'Iris:

« Aux États-Unis, une augmentation des taux d'intérêt aura pour conséquence un ralentissement de la croissance économique. Mais ce n'est pas sûr que ce soit le plus inquiétant. Dans le contexte actuel, une telle décision rapatrierait un certain nombre de capitaux aux États-Unis du fait des risques limités. Il faut rappeler que les taux d'intérêts sont le loyer de l'argent. Vous allez où cela rapporte le plus avec le minimum de risques. Le problème, c'est que ces capitaux vont venir de pays très endettés. Dans le cas de l'Europe, cela pourrait créer des crises, mais la Banque centrale européenne et le mécanisme européen de stabilité pourrait intervenir. Mais dans des pays émergents comme le Brésil ou l'Argentine, la fuite de capitaux vers les États-Unis pourrait avoir des conséquences désastreuses pour leurs économies. »

Pour Philippe Béchade, président des Éconoclastes, la hausse des taux que l'on voit aux États-Unis est naturelle et fait partie d'une stratégie qui vise à se dégager des marges de manœuvre:

« On n'est pas encore dans des politiques de hausse des taux restrictives. La hausse des taux actuelle aux États-Unis est juste une normalisation. On se situe encore entre 2 et 2,25% face à une croissance de 4%. Et en Europe, la croissance est autour de 2% avec des taux proches de 0. Je pense que les banques centrales sont convaincues que l'on se dirige vers un ralentissement du cycle économique, avec ou sans hausse de taux. Elles souhaitent se ménager des marges de manœuvre, mais la situation risque fort d'être critique.

La Fed, même avec des taux à 2,25%, n'a pas de latitude suffisante pour qu'une baisse de ce taux ait un impact significatif sur l'économie. En Europe, c'est encore pire. La BCE ne les a pas encore montés et elle ne le fera probablement pas avant l'automne 2019. Si le cycle se retourne et que le marché se met à corriger, la BCE n'aura aucun instrument pour soutenir l'économie en cas de crise. »

C'est en substance l'avis de Nouriel Roubini qui, dans son article publié par Les Échos, décrit des gouvernements pieds et poings liés: « à la différence de 2008, époque à laquelle les gouvernements disposaient des outils politiques permettant d'empêcher une chute libre, les dirigeants qui affronteront la prochaine récession auront les mains liées, sachant par ailleurs que les niveaux globaux de dette sont supérieurs à ceux d'avant-crise. »

Tensions commerciales et trading à haute fréquence

Car comme le souligne Philippe Béchade, « l'éléphant dans le corridor reste la taille des dettes, qui sont à des niveaux bien au-delà de ceux qui étaient déjà jugés insupportables en 2008 ». La crise économique a vu l'endettement de nombreux États augmenter à vitesse grand V, de même que celui des ménages et du secteur privé. D'après le FMI, la dette mondiale a atteint un record de 164.000 milliards de dollars en 2016. Cela représente 225% du PIB de la planète.

« Aujourd'hui, la seule raison pour laquelle on juge que la dette est tolérable est à chercher du côté de raisonnement du type : "Il y a 4% de croissance aux États-Unis, donc ils peuvent faire face à un déficit de 3%". C'est un calcul totalement basique. Le problème c'est que l'accroissement de la dette américaine est en fait beaucoup plus rapide que ces 3%. En Europe, on n'a pas non plus réussi à se désendetter, hormis l'Allemagne. Si les taux montent et qu'il n'y a pas de croissance pour compenser cela, on va droit dans le mur », avertit Philippe Béchade.

Le fait que les Banques centrales coupent progressivement les vivres pourrait avoir un autre effet désastreux: un krach des marchés actions. Les politiques ultra-accommodantes ont eu pour conséquence de faire grimper les marchés financiers à des niveaux prodigieux. À New York, les indices Dow Jones et S&P 500 battent record sur record depuis l'élection de Donald Trump. Privés de leur carburant, ils pourraient sérieusement dévisser… et la bulle imploser.

« C'est la plus phénoménale bulle spéculative qu'on a connue depuis 1929. Et elle va forcément exploser. Comme le souligne l'économiste en chef d'Allianz, Mohamed Aly El-Erian, la question est de savoir comment la correction ne s'est encore produite. Cela fait depuis 2015 que les niveaux atteints par les marchés sont délirants. Arrive là-dessus Donald Trump qui crée un nouvel emballement de la croissance avec un choc fiscal et qui tend encore plus le ressort », s'alarme Philippe Béchade.

Autre avis de tempête sur l'économie mondiale: la guerre commerciale. La rhétorique protectionniste de Donald Trump l'a mis en position de confrontation avec l'Union européenne, mais surtout avec la Chine.

« Les tensions commerciales peuvent impacter la croissance mondiale, car elles vont ralentir le commerce international. À partir du moment où vous imposez des droits de douane sur des produits, vous les rendez plus chers et donc vous en limitez les échanges. Or le commerce international est un élément clef de la croissance économique partout dans le monde », souligne Sylvie Matelly.

Encore plus quand les deux premières économiques mondiales s'affrontent. Les milliards de dollars d'augmentation des tarifs douaniers que s'imposent réciproquement les États-Unis et la Chine ont tout de la dangereuse escalade. Les invectives sortent du domaine du commerce. Le vice-président américain Mike Pence a récemment accusé Pékin d'ingérence dans les élections américaines. Des déclarations qualifiées d'«injustifiées» et de «ridicules» par l'Empire du Milieu. « Cette guerre commerciale devient un enjeu plus politique qu'économique et cela va peser sur la croissance économique », s'inquiète l'économiste de l'Iris.

Un tableau d'ensemble que Nouriel Roubini saupoudre d'un peu d'inquiétude politique. D'après lui, la montée de partis à la rhétorique anti-finance compliquera davantage la tâche des gouvernements en cas de crise économique. « Par ailleurs, les sauvetages dans le secteur financier seront intolérables pour des pays marqués par la résurgence de mouvements populistes et dirigés par des gouvernements quasi insolvables », prévient-il.

« Sur le sauvetage des banques et le populisme, la question à se poser est la suivante : "Comment vont réagir les opinions publiques ? " Je pense qu'elles l'accepteront, car les politiques qui sont mises en place pour accompagner le secteur financier dans la perspective d'une telle crise sont des politiques de responsabilité. Ce qui n'a pas forcément été le cas en 2008. L'essentiel est d'expliquer les démarches. Ne pas sauver le secteur financier, c'est pousser à la faillite un certain nombre d'entreprises en premier lieu desquels les plus fragiles. C'est également ruiner des citoyens. Nous sommes prisonniers de ce système financier. Par définition, il finance l'économie. Il n'est pas totalement déconnecté même s'il l'est en partie », anticipe Sylvie Matelly.

C'est justement ce manque de lien avec la réalité que dénonce Philippe Béchade, notamment par rapport à ce qu'il se passe sur les marchés actions: « Le pire dans tout cela, c'est que les réflexes sont toujours les mêmes. Les gérants ne croient pas vraiment à la hausse. Ils sont parfaitement conscients que les valorisations sont tendues. Et en même temps, ils sont pris dans une logique de réplication des performances indicielles qui les contraint à acheter toujours les mêmes valeurs et qui de fait progressent plus vite que la moyenne. On est donc obligé de les surpondérer ce qui a pour effet de les faire monter encore plus vite. C'est un système de spirale complètement imbécile. » Avant de poursuivre : « Aujourd'hui, que ce soit sur les marchés actions américains ou européens, je défie quiconque de me donner la vraie valeur d'une entreprise. Leurs valorisations sont ce que les gens sont prêts à payer. Qui sait ce que vaut vraiment Amazon qui a gagné plus de 50% cette année? En cas de correction, qu'est-ce que ça vaut ? »

Il réfute pourtant le terme de «finance folle» et souligne au contraire l'excès de rationalité qui frappe les marchés et qui se matérialise dans l'utilisation du trading à haute fréquence ou «high-frequency trading» dans la langue de Shakespeare. Il permet l'exécution de transactions financières à une vitesse hallucinante grâce à des algorithmes informatiques. Les grandes banques de Wall Street se sont fait une spécialité de recruter de brillants mathématiciens, souvent en France, afin d'élaborer les équations les plus sophistiquées pour augmenter les rendements. Déjà en 2011, des opérations pouvaient être effectuées en 113 microsecondes. Des pratiques que dénonce Philippe Béchade:

« De l'extérieur, cela peut paraître fou de voir des titres valorisés 150 fois leurs bénéfices. On se dit qu'on est en train de faire les mêmes erreurs que lors de l'explosion de la bulle internet en 2000. Mais en fait, paradoxalement, la finance est une addition de comportements ultras-rationnels. Quand on est dans la logique mathématique pure et l'addition de décisions rationnellement justifiées au niveau de l'augmentation des profits, on aboutit effectivement à une situation folle.

Là on touche aux programmes informatiques qui fonctionnent avec des algorithmes trèsperfectionnés, qui achètent toujours les mêmes titres. Ils prennent des décisions qui ont l'apparence de la rationalité pour le gestionnaire d'actifs. Mais ils ne situent pas dans un contexte global. Ils sont coupés des réalités. »

Plus de dettes, pas vraiment plus de régulation, tensions commerciales et géopolitiques… Le contexte pousse à l'inquiétude. Sur certains points, il est pire qu'avant la crise de 2008. Et Nouriel Roubini ne dit pas autre chose:

« Lorsqu'elles surviendront, la crise et la récession de demain pourraient se révéler encore plus sévères et prolongées que celles d'hier. »

Dernière édition par Patlotch le Sam 17 Nov - 20:48, édité 2 fois

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

Gilets jaunes : le prix de l'essence a mis le peu aux foudres, mais...

Il y a sept ans, les carburants étaient au même prix

Clémentine Maligorne Le Figaro 17/11/2018

Clémentine Maligorne Le Figaro 17/11/2018

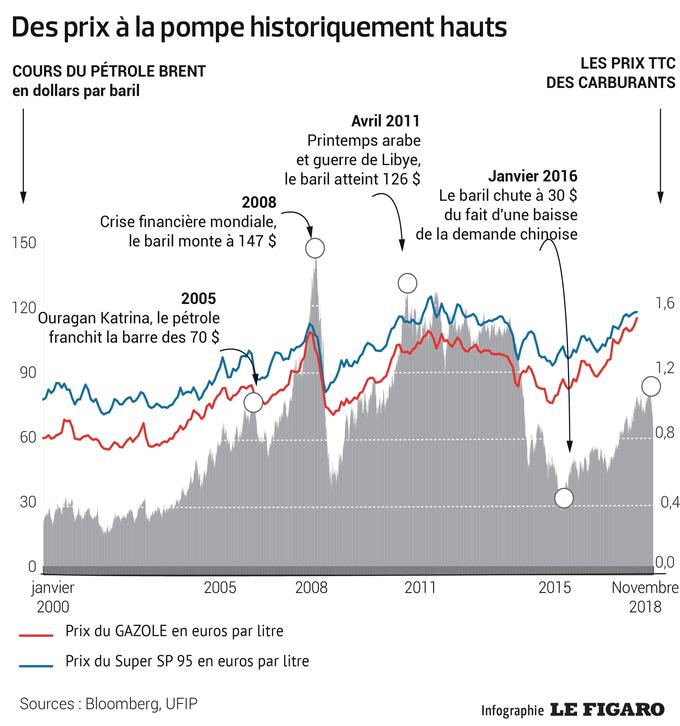

Patlotch : à l'heure du mouvement des Gilets jaunes (voir le sujet) qui est parti sur le prix des carburants, une analyse intéressante qui tend à montrer que ce n'est pas ce coût en soi qui a provoqué cette colère, ni sa part relative au salaire minimum (graphique en bas). Il n'est que la goutte qui a fait débordé le vase

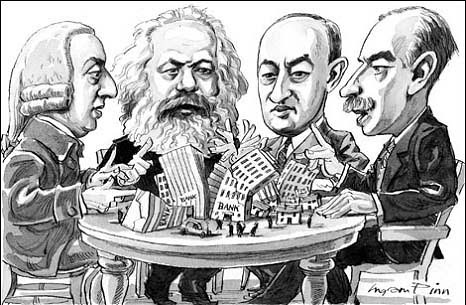

INFOGRAPHIES - Début 2012, les prix des carburants avaient déjà atteint des records, avec notamment le litre de Sans-plomb 95 qui avait dépassé pour la première fois 1,60 euro en moyenne en France.

Très hauts, les prix des carburants, à l'origine de la grogne des «gilets jaunes» qui menacent de bloquer le pays samedi, n'ont pourtant pas atteint leur niveau record. S'il est vrai que depuis le début de l'année, ils ont augmenté de 2 à 3 centimes pour atteindre en octobre plus d'1,5 euros en moyenne en France les litres d'essence et de gasoil, ce n'est pourtant pas la première fois que les prix à la pompe sont si élevés.

En 2012 le litre d'essence atteignait en moyenne 1,60 euro et celui de gasoil plus de 1,40 euro, selon les chiffres de l'Union française des industries pétrolières (Ufip). À l'époque, cette hausse s'expliquait en premier lieu par le coût de l'or noir sur les marchés mondiaux qui avait atteint des sommets. « Entre 2011-2014, le prix du pétrole est monté à plus de 110 dollars le baril de Brent», la référence européenne du brut, rappelle l'économiste Philippe Chalmin, spécialiste des matières premières. Les raisons de cette flambée? L'augmentation de la demande mondiale des produits pétroliers tirée par la Chine et l'Inde. Mais aussi le printemps arabe, et de manière plus générale toutes les tensions géopolitiques au Moyen-Orient.

Après avoir été stable pendant plus de trois ans, autour des 110 dollars, le pétrole a ensuite entamé une chute vertigineuse en juin 2014, pour redescendre à 30 dollars le baril en janvier 2016. Cette baisse s'inscrivait dans un contexte marqué par une baisse de la demande mondiale, notamment chinoise, une rivalité entre les États-Unis et l'Arabie Saoudite pour le contrôle des marchés, ou encore le retour de l'Iran sur le marché du pétrole. À la pompe, quelques mois plus tard, les automobilistes ont vu leur facture de carburant baisser. Mais dans une moindre mesure que le cours du pétrole brut sur les marchés mondiaux, car les prix des carburants dépendent pour beaucoup de variables indépendantes des fluctuations du brut sur les marchés mondiaux, comme le coût du produit raffiné. Mais surtout des taxes prélevées par l'État qui pèsent dans le prix final à la pompe, notamment la TVA (19,6% à l'époque) et la taxe intérieure de consommation sur les produits énergétiques (TICPE), quatrième recette de l'État et dont le montant est fixe. Depuis deux ans, les automobilistes s'étaient toutefois réhabitués à des pleins entre 1, 1 ou 1,3 euro en moyenne le litre selon le carburant.

Mais depuis le début de l'année, les prix des carburants sont repartis à la hausse, atteignant à la pompe des prix comparables à ceux de 2012. Plusieurs facteurs expliquent ce rebond. L'augmentation des taxes sur les carburants, pointée du doigt par les «gilets jaunes», qui a joué plus pour le diesel que pour l'essence, mais aussi, d'autres raisons indépendantes des actions du gouvernement l'expliquent. «Le prix du baril a fortement augmenté sur les dix-huit derniers mois. On est loin des sommets de 2008, mais il était remonté jusqu'à 86 dollars le baril début octobre 2018», rappelle Philippe Chalmin. Une hausse qui résulte notamment d'inquiétudes quant à la production de l'Iran, les États-Unis ayant décidé de se retirer de l'accord sur le nucléaire. À cela, il faut ajouter que la valeur du dollar par rapport à l'euro a rarement été aussi élevée. Ce qui fait que nous achetons le pétrole relativement cher », ajoute le spécialiste des matières premières. En tout cas, en 2018, le budget carburant pèse lourd sur le portefeuille des Français. Presque autant qu'en 2012.

« presque autant », donc pas plus, ce qui confirme le caractère de revendication sur le salaire pour nombre de ceux qui l'ont exprimé avec un gilet jaune (voir aujourd'hui : une lutte massive sur le salaire)

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

l'épée de Damoclès de la crise économique est toujours suspendue sur nos têtes fragiles, quand elles essayent de comprendre le présent hors de cette menace imminente selon certains experts économistes. Cette fois, contrairement à 2008, on ne pourra pas dire qu'on n'était pas prévenu, et si leurs prévisions se confirment, comment parier sur le devenir de luttes foncièrement revendicatives comme celles que nous avons en France sous les yeux ? > avec ou sans GILETS JAUNES, couleurs d'une colère sociale

LA CRISE DE 2019, CELLE QUI RIDICULISERA TOUTES LES AUTRES ?

Nicolas Gallant Capital 29/11/2018

Nicolas Gallant Capital 29/11/2018

La prochaine crise pourrait être dévastatrice !

La prochaine crise pourrait être un véritable tsunami, selon l’économiste Georges Nurdin, consultant et écrivain.

Le ciel s’obscurcit, l’horizon se rétrécit, les première gouttes arrivent... La prochaine crise qui s’annonce sera probablement “plus proche du typhon dévastateur que de l’averse passagère de printemps”, juge l’économiste et consultant Georges Nurdin, ex-directeur d'une Grande École de Management et écrivain (Les multinationales émergentes, Le temps des turbulences, Wanamatcha !). Elle risque d’être d’envergure car qu’elle devrait être “à la fois financière, économique et sociétale - l’ordre d’occurrence des facteurs étant indifférent”, estime l’expert.

Il faut dire que la volatilité des Bourses de la planète tend à s’accentuer - elle s’est d’ailleurs littéralement envolée en octobre. Et l’essor du trading algorithmique (transactions effectuées par des robots) n’arrange rien. Du côté de l’économie, un long cycle d’expansion pourrait bientôt prendre fin, tandis que la dette mondiale n’a jamais été aussi élevée. Quant aux niveaux de valorisation des actions et des obligations, ils sont historiquement élevés - et cette bulle monumentale devrait finir par éclater. Et, contrairement à la crise de 2008-2009, nous n’avons plus d’amortisseurs pour encaisser un nouveau choc…

Crise financière

“La volatilité des marchés est prégnante, augmentée de singularités massives, presqu’au sens de trous noirs, que pourtant personne ne voit venir”, relève Georges Nurdin, citant la banque danoise Danske Bank (blanchiment potentiel de l’ordre de la moitié du PIB danois, qui se serait évanouie via les pays baltes, égratignant ainsi le modèle danois), le dieselgate qui a affecté le groupe Volkswagen et ébranlé toute l’industrie automobile mondiale, l’affaire Nissan-Renault qui secoue jusqu’aux sommets des Etats...

La résilience systémique ainsi que la cybersécurité sont loin d’être établies, relève l’expert. “Au mieux, ce sont des work in progress, un peu comme l’était la ligne Maginot en 1940. Aujourd’hui, la moitié des transactions en Bourse aux Etats-Unis (et un tiers en Europe) est effectuée par des robots - le trading à haute fréquence -, effectuant plusieurs centaines de millions de transactions par seconde”, souligne-t-il. Une algorithmique de nature à amplifier les micro-variations naturelles des marchés. “Schématiquement, dès que ça baisse un peu, le robot vend, mécaniquement - sans lien avec les fondamentaux, précise Marko Kolanovic, de New York University, le célèbre patron des produits dérivés chez JP Morgan - … et la baisse s’accentue. Ainsi démarre l’effet domino… qui se poursuit à la vitesse de l’éclair : c’est le krach éclair”, explique l’économiste.

Crise économique

L'enchaînement des cycles économiques est à l’image des marées : à une marée haute succède toujours une marée basse. “Nous venons de vivre dix ans de cycle haussier : un record. Il faut donc se préparer au retournement de ce Juglar (cycle des affaires, NDLR), entrant en résonance avec la fin d’un Kondratiev (cycle puissant de 50 ans - “grande marée séculaire”). Mécaniquement, en butée de cycle, ça va “percuter” très fort”, met en garde Georges Nurdin.

Le poids de la dette - 164.000 milliards de dollars (225% du PIB mondial !) en 2018 - n’a jamais été aussi élevé : il dépasse celui du début de la dernière crise financière… “Vertigineux… et insoutenable. La croissance est atone, du moins en Europe, quant à celle des Etats-Unis, elle est obtenue justement au prix de déficits budgétaires abyssaux : 1.000 milliards de dollars, afin de financer les réductions d’impôts de l’administration Trump, destinées à donner un coup de fouet temporaire - jusqu’à sa réélection ? - à la croissance”, souligne l’économiste. Selon lui, ceci donne sérieusement corps au spectre de la “stagnation séculaire”, scénario porté par des économistes tels que Larry Summers (ex-président de Harvard University) et Paul Krugman (Prix Nobel d'économie).

Le temps des bulles est de retour. D’après Alan Greenspan, l’ancien président de la banque centrale américaine, il y a deux bulles prêtes à éclater au nez du marché : celles des actions et celles des obligations. Les actions américaines sont historiquement chères, leur PER de Shiller (valeur boursière des entreprises rapportée à la moyenne des bénéfices des 10 dernières années) ressortant à 30 - exactement le même niveau que celui du fameux “jeudi noir” (krach) de 1929… “Il faut avoir une foi aveugle en la croissance pour justifier de tels niveaux de manière soutenable. Une croissance qui est malheureusement aux abonnés absents. Autre bulle, immense : celle provoquée par la “généreuse” politique dite de Quantitative Easing - la planche à billets à plein régime -, décidée par les banques centrales dans la panique après 2008 pour éviter une crise de liquidité. Un peu comme si on tentait d’enfouir le réacteur fondant de Tchernobyl sous des pelletées de sable”, décrypte Georges Nurdin.

“L’effet pervers est que cette politique de QE a généré une bulle géante sous forme de crédit à taux historiquement bas, voire nuls ou négatifs, ce qui, aussi bien pour les particuliers que pour les entreprises, a poussé à l’endettement et au surendettement”, dénonce-t-il. “Les fonds d’investissement ont surfé sur cette vague de cash gratuit et réalisé de nombreuses acquisitions par de la dette. Or, comme la plupart de ces fonds ne sont (toujours) pas obligés de publier leurs comptes, ni la composition de leur actionnariat, il est impossible de mesurer l’ampleur réelle de ce phénomène. Effet de ciseaux garanti en cas de baisse de croissance ou de retour de l’inflation (qui pousse les taux à la hausse, NDLR)”, met-il en garde. Or, nous ressentons déjà les prémisses des deux à la fois : la stagnation et l’inflation (ou stagflation), “un mal que l’on croyait éradiqué à jamais depuis les années 70. Un peu comme un retour de grippe espagnole et de la variole”, relève-t-il. Il y a aussi la bulle des prêts étudiants - 1.400 milliards de dollars rien qu’aux Etats-Unis en 2017, 6 fois plus qu’en 2004 -, “dont la capacité à rembourser est directement liée à la capacité de trouver un emploi rémunérateur. Or, le taux de chômage des jeunes est actuellement des plus élevés”, souligne l’expert.

Enfin, les tensions géopolitiques virent au rouge, voire à l’écarlate. “Exit la “mondialisation heureuse” (Minc), “la terre est plate” (Friedman) ou encore la “fin de l’histoire” (Fukuyama). C’est Hutchington (“Le choc des civilisations”) qui avait vu juste dès 1992”, relève Georges Nurdin. “Les Etats-Unis viennent de déclarer une guerre économique sans merci à la première puissance économique de demain : la Chine. La Turquie rebâtit l’Empire Ottoman, les Chinois et l’Asie centrale ouvrent la nouvelle Route de la soie, dernière étape sur l’autoroute avant l’Europe. La Russie s’arme, domine le cyberespace et affirme ses ambitions territoriales”, met-il en garde. “L’Europe catatonique, devenue le terrain d’expression et d’expansion du terrorisme international, sur fond de dislocation sociétale (voir ci-après) et d’atonie économique, est quant à elle toute occupée à discuter du “sexe des anges”, exactement comme l’était Constantinople en 1453, la veille de sa chute aux mains de Mehmed II”, dénonce l’expert.

Crise sociétale

Au niveau sociétal, les inégalités n’ont cessé d’augmenter comme le démontre le rapport s'appuyant sur le travail d'une centaine de chercheurs de renom, dont Thomas Piketty. “Le coefficient de Gini (qui mesure les disparités dans une population, NDLR) s’aggrave au sein même des Nations. Et ce, même si au niveau mondial la “pauvreté” recule - au sens où il y a moins de gens qui vivent avec moins d’un dollar par jour et un peu plus qui vivent avec moins de deux dollars par jour”, ironise Georges Nurdin.

L’accroissement des inégalités a été l’un des éléments majeurs de la fragmentation des sociétés et nations européennes, au point qu’il existe aujourd’hui “une grande incertitude quant à la survie de l’Union Européenne telle que nous la connaissons”, met-il en garde. “Les Britanniques ont déjà décidé de larguer les amarres. L’Italie, membre fondateur de l’UE, prend en main la vision du déficit qui lui convient. Les pays d’Europe centrale ne partagent plus totalement certains dogmes. Les Hollandais, qui avaient déjà dit non à la Constitution Européenne - tout comme les Français - en 2005 montrent des signes de fractionnement dans leur opinion. Idem pour l’Espagne, dont la province économiquement la plus efficace a vu son vote pour l’indépendance refusé par Madrid”, souligne l’expert. “L’Autriche affirme son sens de la nation. L’Ecosse a failli gagner son indépendance d’un cheveu. Sans parler de la Belgique, capitale de l’Europe Unie, dont la partition entre Wallons et Flamands n’a jamais été aussi vive. La Grèce, dont le PIB ne représente que 1,2% de celui de l’UE, a pu faire trembler l’euro sur ses bases”, ajoute-t-il.

La crise de 2008, dont la faillite de Lehman Brothers a été le révélateur, a entraîné une augmentation massive des déficits et des dettes. La contamination s’est très rapidement répandue de la sphère financière à la sphère économique réelle, avec la faillite d’entreprises industrielles que l’on croyait indéboulonnables, comme General Motors ! “Les gouvernements, surpris dans la panique la plus totale et au nom de l’axiome du too big to fail (entreprises trop importantes pour qu’on puisse se permettre de les laisser faire faillite, NDLR), ont repris à leur compte ces dettes immenses et les ont transférées au contribuable via des impôts, des taxes et une envolée de 72.000 milliards de dollars de l’endettement mondial depuis 2007. Or, après 1929, les taxes avaient baissé…”, relève Georges Nurdin

Ainsi, contrairement à 2007-2008, la société n’a actuellement plus d’amortisseurs pour encaisser un nouveau choc. “Elle est sur les rotules, entre le chômage de masse, les taux des prélèvements obligatoires - la France est championne dans cette discipline, avec 48% de prélèvements, contre 34% en moyenne dans l’OCDE - qui filent vers le maximum de la courbe Laffer (“trop d'impôt tue l'impôt”, en détruisant la base sur laquelle il porte, NDLR) et la croissance plate, voire la stagflation”, souligne l’expert. “En même temps, et comme expédient à l’atonie des innovations technologiques et des percées commerciales (par exemple, la part de la France dans le commerce International a fondu de 17 à 12% entre 2000 et 2017), on a vu la flexibilisation du travail faire son entrée, qui a entraîné à sa suite son lot d’uberisation, de précarité (87% des embauches en France en 2017 ont été des CDD, dont 88% l’ont été pour une durée inférieure à un mois), d’auto-entreprenariat (en majorité des “petits boulots”). Une véritable spirale de paupérisation”, dénonce Georges Nurdin.

Rien qu’en France, de 2007 à 2017 - après la crise financière, donc -, le pouvoir d’achat des Français a diminué en moyenne de 500 euros, avec une intensité particulière pour les classes dites moyennes, vient de rapporter l’Insee. Un peu plus tôt, Oxfam et Basic nous apprenaient que la France était en 2017 la championne d’Europe de la distribution de dividendes : 67% des bénéfices sous forme de dividendes et de rachats d'actions. “Les réinvestissements n’ont représenté quant à eux que 27% des bénéfices - ce qui, en soi, est faible et ne participe pas suffisamment au renforcement des fonds propres, nécessaire pourtant pour l’investissement de conquête technologique et commercial”, relève l’économiste.

“Ces signaux pour le moins contradictoires ont fortement contribué à non seulement générer et amplifier un puissant sentiment d’injustice chez ceux qui ont essuyé au bout du compte les débordements de la crise financière. D’où une lente mais inexorable dislocation de l’unité nationale, un délitement sociétal profond, avec à la clé un grand désenchantement, ou plutôt une véritable défiance, voire un sourd ressentiment à l’égard des dirigeants économiques et politiques”, met en garde l’expert. Ceci est vrai en France, mais aussi à l’échelle européenne et internationale. “C’est probablement un des ressorts qui a propulsé au pouvoir Donald Trump ou Jair Bolsorano. La résilience sociétale ainsi que le réservoir du capital confiance ont donc été quasiment entièrement consommés, brûlés, évaporés au cours de ces dix dernières années : on roule désormais sur la réserve… et encore”, avertit-il.

Quand éclatera la crise ?

Pour un économiste, c’est la question la plus difficile. L’économie, même si elle utilise beaucoup de modèles mathématiques “est avant tout une science d’essence sociale, comme l’a rappelé Richard Thaler, le Prix Nobel 2017. Richard Thaler, le premier professeur d’école de commerce (Chicago Booth) à recevoir un Prix Nobel, insiste à raison sur les dimensions “fondamentalement psychosociologiques qui commandent l’économie”, à l’opposé de la vue purement mécanique, monétariste, simplificatrice voire simpliste d’un Hayek (Nobel 74) ou d’un Friedman (Nobel 76), qui continue pourtant d’inspirer la politique “de ruissellement” (qui veut que l’enrichissement des plus aisés finit par profiter au reste de la population, NDLR) de certains Présidents européens actuels”, souligne Georges Nurdin.

Et pourtant, les théories ont évolué en un demi-siècle. Il faut donc s’ajuster au vrai (nouveau) monde. “La dimension psychosociologique nous intéresse particulièrement ici, dans l’exercice de la prévision, car elle induit un élément fortement aléatoire et subjectif à tout niveau : financier, économique et sociétal. Bref, 2019 est une échéance assez probable pour une telle convergence des occurrences…”, met en garde l’expert.

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

Entre inquiétudes sur la croissance, paralysie des administrations fédérales et guerre commerciale, les indices boursiers américains, Dow Jones et Nasdaq, ont enregistré leur pire chute hebdomadaire.

Rien ne va plus à Wall Street, où les indices boursiers continuent de plonger, faisant planer le spectre d’une crise financière comme il y a dix ans. Toute la semaine, le Dow Jones Industrial Average a reculé : l’indice vedette de Wall Street a ainsi subi une baisse hebdomadaire de 6,87 %, du jamais vu depuis 2008.

L’autre indice, le Nasdaq, composé d’un portefeuille de grosses valeurs technologiques, se porte encore moins bien : il a perdu 8,36 % sur la semaine. Depuis le mois d’août, son point le plus haut, il a chuté de plus de 20 points. Le marché est déprimé, à preuve la dégringolade boursière de quelques géants du numérique : Apple (-3,89 %), Facebook (-6,33 %) et Alphabet, maison mère de Google (-3,16 %).

Cette dépression boursière, signe de la grande nervosité des marchés, sanctionne un fort climat d’incertitude, lié notamment aux inquiétudes sur la croissance.

Ralentissement de la croissance américaine

La croissance des Etats-Unis a été un tout petit peu moins forte qu’initialement prévu au 3e trimestre, à cause d’une baisse des exportations, mais s’affiche quand même à +3,4 % en rythme annuel. L’inflation sur un an a nettement ralenti en novembre et les commandes industrielles de biens durables ont rebondi en novembre après deux mois de baisse.

Un autre front altère la confiance des investisseurs et de la bourse américaine : la guerre commerciale des Etats-Unis avec la Chine. Les indices ont brutalement plongé après la publication de propos du conseiller au commerce du président américain. Peter Navarroi a déclaré qu’il serait « difficile » que Pékin et Washington parviennent à un accord commercial à l’issue des 90 jours de trêve que se sont fixés récemment les deux pays.

Faute d’issue aux négociations sino-américaines, les Etats-Unis imposeront une nouvelle vague de tarifs douaniers à la Chine.

Pour compléter le tableau, le « shutdown », la paralysie des administrations fédérales américaines, faute d’accord budgétaire entre démocrates et républicains au Congrès, n’est pas de nature à ramener l’espoir à Wall Street à l’approche de Noël.

La « folle » banque centrale

La Réserve fédérale, la banque centrale des États-Unis, a tenté sans succès de réconforter les marchés, en affichant sa volonté de rester souple, pragmatique et conciliante sur sa politique monétaire, en fonction des conditions économiques.

« Nous entendons quelque chose d’important de la part des marchés qui est une inquiétude sur les risques concernant l’économie et un ralentissement potentiel plus important que ce que nous prévoyons pour le moment », a déclaré John Williams, le numéro deux du Comité monétaire de la Banque centrale américaine.

L’institution fait face aux attaques répétées de Donald Trump, qui a traité la Fed de « folle », après la relève de son taux directeur celui auquel elle laisse les banques se prêter des liquidités à très court terme.

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

optimistes vs pessimistes

et la "douceur" des crises

ici, la controverse n'est pas entre "optimistes" qui voient la crise en 2020, et "pessimistes" cette année, mais sur la profondeur de cette crise. Je me garderai de me prononcer, mais ne résiste pas à rappeler la "prévision" de Bernard Lyon, de Théorie Communiste, selon qui la communisation devait arriver en 2020, l'année prochaine, donc, dans une crise de reproduction du capital. On comprend que l'enjeu soit fort pour ceux qui pensent que ce type de crise ouvre une fenêtre révolutionnaire. Moi, quelle que soit la profondeur de la crise qui vient, je n'en suis pas. Je m'inquiète davantage de ses ravages sociaux et de la guerre. On dira qu'on n'a rien sans rien...

La prochaine crise financière pourrait être plus douce

Patrick Vignal Boursorama/Reuters 17 novembre 2019

Patrick Vignal Boursorama/Reuters 17 novembre 2019

PARIS (Reuters) - La plupart des intervenants de marché s'accordent à dire qu'une nouvelle crise financière finira par arriver mais nombreux sont ceux qui prédisent qu'elle sera moins brutale que la précédente.

Les images des employés de Lehman Brothers quittant les locaux de la banque new-yorkaise avec des cartons sur les bras en septembre 2008 sont encore vivaces, de même que l'effondrement des indices boursiers et le resserrement du crédit qui avaient suivi, avec les conséquences que l'on sait sur l'économie mondiale.

Un peu plus de dix ans plus tard, de nombreux éléments suggèrent qu'un nouveau cataclysme de cette ampleur pourra être évité, grâce notamment aux mesures prises depuis par les banques pour assainir leurs fonds propres et à l'arsenal dont disposent désormais les banques centrales pour éteindre ce type d'incendie, dit Stefan Kreuzkamp, directeur des investissements pour la société de gestion allemande DWS.

"La prochaine crise sera probablement moins violente que la précédente parce que le monde est dans une meilleure situation qu'il ne l'était en 2018, pour plusieurs raisons", dit-il.

"Premièrement, les banques ont fait leurs devoirs et le potentiel de contagion au niveau mondial n'existe plus. Deuxièmement, les banques centrales ont mis en place des outils dont elles ne disposaient pas en 2008."

La Réserve fédérale (Fed), qui avait volé au secours des banques américaines en 2008, et la Banque centrale européenne (BCE), qui avait évité l'effondrement de la zone euro quatre ans plus tard avec le fameux "whatever it takes" (quoi qu'il en coûte) prononcé par son président, Mario Draghi, ont en effet considérablement étoffé leur arsenal.

Les mesures "non-conventionnelles", au premier rang desquels les rachats massifs d'actifs (assouplissement quantitatif), ont été largement utilisées par la Fed comme par la BCE pour inonder les marchés financiers de liquidités et restent sur le dessus de la boîte à outils, prêtes à resservir en cas de besoin.

"Il faut prendre également en compte le fait que les banques centrales n'ont aucune marge de manoeuvre, que l'endettement est élevé et que, surtout, les populations sont dans une forme de rejet du modèle libéral, ce qui peut amener à un changement de paradigme avec une forme de déglobalisation", tempère Nicolas Forest, responsable de la gestion obligataire chez Candriam.

LA RÉCESSION FAIT PEUR

En attendant la prochaine crise financière, la crainte d'une récession pèse sur des marchés nerveux, même si la matérialisation du phénomène n'est pas pour tout de suite, selon la majorité des gérants et économistes.

"Cette récession semble être la plus attendue de l'histoire, on voit bien que tout le monde en parle", note Nicolas Forest.

"Quand vous regardez les différents signaux sur les marchés financiers, et notamment l'évolution de la courbe des taux aux Etats-Unis, on voit que les agents pensent même que la Fed devrait baisser les taux. Cela veut dire qu'une récession est largement anticipée et intégrée par les marchés, or il n'est pas du tout dit qu'elle va arriver", s'empresse-t-il d'ajouter.

Les risques politiques comme le Brexit, toujours sans solution, et les tensions entre les Etats-Unis et leurs partenaires commerciaux, Chine en tête, créeront sans doute encore des turbulences mais, selon John Greenwood, économiste en chef d'Invesco, "ce ne seront que de petites vagues face à la marée que représentera l'expansion record du cycle économique aux Etats-Unis."

Il y a en effet une forte probabilité, selon lui, pour que la Fed, qui a évoqué la possibilité d'une pause dans le resserrement de sa politique, parvienne à maintenir l'économie américaine en piste pour encore plusieurs années d'expansion.

La reprise actuelle pourrait donc, dès juillet prochain, dépasser en longueur le cycle précédent de dix ans (de mars 1991 à mars 2001) et redonner de l'optimisme aux marchés, dit-il en écartant la menace d'une erreur de la banque centrale américaine dans le pilotage des anticipations.

La tonalité plus accommodante des banques centrales vaut également pour la BCE, qui vient d'arrêter ses rachats d'actifs mais ne peut ignorer les signes d'un tassement de la croissance dans la zone euro et risque d'avoir du mal à amorcer le relèvement de ses taux d'intérêt cette année.

David Zahn, responsable du marché obligataire européen chez Franklin Templeton Investment Management, pense même que l'institution de Francfort ne touchera pas à ses taux avant 2021.

Les marchés seraient donc exagérément pessimistes, comme le juge Florent Bronès, responsable de la stratégie d'investissement de BNP Paribas Wealth Management, qui souligne que les fondamentaux de l'économie mondiale demeurent robustes et ne voit pas de récession à l'horizon.

"Les marchés sont à des niveaux qui, à notre sens, anticipent des récessions, notamment aux Etats-Unis, ce qui n'est pas du tout notre scénario, qui est celui d'un ralentissement de la croissance mondiale, notamment aux Etats-Unis, mais pas d'une récession", dit-il.

UNE CRISE ? QUELLE CRISE ?

La croissance n'est pas morte, ni pour l'économie ni pour les bénéfices, l'inflation reste contenue et les coûts de financement demeurent à des niveaux relativement bas, prolonge Stefan Kreuzkamp (DWS), qui n'anticipe pas de récession en 2019, et probablement pas en 2020 non plus.

"Notre hypothèse est que la récession, quand elle arrivera, sera relativement modérée", dit-il.

Qui dit récession parle d'un phénomène se définissant techniquement par deux trimestres consécutifs de contraction économique. Une crise financière, elle, entraîne l'effondrement des actifs, à commencer par les indices boursiers.

"On peut envisager une crise financière sans récession mais par contre, il est difficile d'anticiper une récession sans impact sur les marchés", dit Nicolas Forest (Candriam).

"On peut tout à fait imaginer un ou deux trimestres de contraction économique donc de récession technique mais qui ne serait pas pour autant comparable à 2008. On pourrait avoir un moment difficile sur les marchés financiers sans nécessairement avoir de crise grave."

Si crise il devait y avoir, il est impossible de dire quelle forme elle prendrait, dit-il avant d'esquisser tout de même un scénario de moyen terme

"On peut tout à fait avoir des inquiétudes sur le marché actions et sur le marché du crédit, notamment en raison de la crainte d'une guerre commerciale, mais je pense que le plus grand risque que l'on a, c'est la montée du populisme", dit-il.

"Ce phénomène ne va pas forcément entraîner, au moins dans un premier temps, une récession au sens classique du terme. Par contre, cela peut nous conduire vers un monde où la croissance ralentit et où les marchés subissent davantage de turbulences."

(Edité par Marc Angrand)

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

la véritable avant-garde

A Davos,

l'élite cueillie à froid par des inquiétudes sur la croissance et les inégalités

Boursorama avec AFP 21/01/2019 à 19:29

Alors qu'elle arrive à peine à Davos, l'élite économique mondiale a été cueillie à froid lundi par un avertissement du FMI sur la croissance et sur le mécontentement populaire qu'alimentent des inégalités toujours plus criantes.

Un policier sur le toit d'un hôtel à Davos, le 21 janvier 2019 ( AFP / Fabrice COFFRINI )

"Une récession mondiale n'est pas au coin de la rue mais le risque d'un recul plus prononcé de la croissance mondiale a augmenté", a averti la directrice générale du Fonds monétaire international (FMI), Christine Lagarde.

De quoi faire encore baisser la température dans la station de ski huppée des Alpes suisses, couvertes d'un épais tapis neigeux, où vont converger jusqu'à vendredi les quelque 3.000 participants au "Forum économique mondial".

Grands patrons, chefs de gouvernement, ministres mais aussi activistes doivent participer à des débats sur les thèmes les plus variés, allant des déchets plastiques à la géopolitique en passant par l'intelligence artificielle.

Ils sont accueillis cette année par une grande campagne d'affichage des organisateurs les incitant à délaisser jets et berlines.

L'élite de la finance et de l'économie mondiale est invitée à prendre les transports en commun ou chausser les crampons pour se déplacer dans les rues glissantes, bordées de locaux loués à grands frais par les entreprises et d'hôtels où se succèderont les réceptions.

Le FMI a abaissé, pour la deuxième fois en quelques mois, le rythme d'expansion de l'économie mondiale, désormais estimé à 3,5% (-0,2 point) pour cette année, après 3,7% en 2018. La prévision pour 2020 est également moins bonne à 3,6% (-0,1 point).

Mme Lagarde a fait un parallèle de circonstance avec le ski : "nous avons besoin que tout le monde reste sur la piste".

"Cela va être plus laborieux, plus d'efforts seront nécessaires", a-t-elle prévenu, citant la guerre commerciale et le Brexit comme les principaux risques qui pèsent sur l'économie mondiale.

- Les grands absents -

La nouvelle cheffe économiste du Fonds, Gita Gopinath, qui effectuait son baptême du feu à Davos, y est allée de son avertissement concernant le Brexit alors que la Première ministre britannique, Theresa May, entend rediscuter avec Bruxelles de la question, épineuse entre toutes, de la frontière irlandaise.

"Il est impératif que les dirigeants politiques mettent rapidement un terme à cette incertitude", a dit Mme Gopinah, à deux mois de la date prévue pour le divorce.

Plus surprenant de la part du FMI: Mme Gopinath a adressé un message aux dirigeants politiques pour qu'ils répondent rapidement au mécontentement populaire qui s'exprime dans certains pays.

"Je pense que ce qui est important, ce n'est pas d'attendre une escalade des risques politiques mais que les dirigeants politiques s'occupent d'éviter un tel mécontentement avec la manière dont les choses fonctionnent", a-t-elle affirmé. "Ce sont de vraies préoccupations qui doivent être traitées".

L'appel sera-t-il entendu en France par exemple ? La crise des "gilets jaunes", qui retient le président français, Emmanuel Macron, à Paris alors qu'il avait été l'un des chouchous de Davos l'an dernier, a coûté à l'économie tricolore 0,1 point dans les prévisions du FMI, à 1,5% cette année.

Son absence est officiellement justifiée par un agenda "surchargé".

Le Forum se déroule également en l'absence du président américain, Donald Trump, qui a renoncé en raison de la fermeture partielle des administrations fédérales ("shutdown"), depuis plus d'un mois, un record historique, sur fond de crise politique autour de sa politique d'immigration. Theresa May a aussi renoncé pour cause de Brexit.

De quoi céder le devant de la scène au nouveau président brésilien, Jair Bolsonaro, arrivé lundi en fin d'après-midi et dont le discours mardi est très attendu. Mais aussi au chef du gouvernement italien, Giuseppe Conte.

Deux figures de la montée du populisme dans le monde, un phénomène qu'alimente le creusement apparemment inexorable des inégalités, dénoncé comme chaque année par l'ONG Oxfam en lever de rideau du Forum économique mondial.

Dans son rapport annuel, elle révèle que 26 milliardaires ont désormais entre leurs mains autant d'argent que la moitié la plus pauvre de l'humanité. Trois d'entre eux sont sur la liste des quelque 3.000 participants à Davos cette année : l'Américain Bill Gates, le magnat de l'industrie indien Muksh Ambani et le fondateur du géant chinois Alibaba, Jack Ma.

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

« une seule défaillance, n'importe où, l'arrache à l'état de grâce »

Maria Rilke

suivi de souvenirs de Patlotch, suicidé dans l'État

«Gilets jaunes», croissance faible : les défaillances d'entreprises vont grimper

Corinne Caillaud Le Figaro Économie 23/01/2019

Selon le bilan annuel de l'assureur-crédit Coface, 53.192 défaillances d'entreprises sont à prévoir en 2019.

* à propos de la Coface (Compagnie française d'assurance pour le commerce extérieur), je me souviens, étant 'Responsable de la formation professionnelle' à la Direction des affaires économiques et internationales (DAEI) du Ministère de l'Équipement et des Transports, qui avait (et garde avec l'Écologie et la Transition énergétique) la tutelle d'État sur le secteur du BTP, je me souviens des rapports étroits qu'entretenaient avec elle mes collègues ingénieurs des Ponts ou des TPE, ou autres Administrateurs Civiles sortis de l'ENAConséquence du ralentissement de l'économie, les défaillances d'entreprises sont reparties à la hausse dans l'Hexagone dès le mois de mai 2018, selon le bilan annuel de l'assureur-crédit Coface*. Une orientation qui s'applique à tous les secteurs d'activité, et plus particulièrement à la construction, qui a subi de plein fouet la baisse de 5,3 % des permis de construire. Par ailleurs, la moindre progression de la consommation des ménages (seulement 0,8 % en 2018, selon l'estimation de Coface, après + 1,1 % en 2017) a surtout affecté les services aux particuliers, la distribution et le secteur automobile.

Malgré cette inversion de tendance intervenue au printemps, 2018 reste une bonne année, avec 52.665 défaillances seulement. C'est 2,9 % de moins qu'en 2017, soit le plus bas niveau atteint depuis 2008. Paradoxalement, les deux derniers mois de 2018 ont été corrects. L'impact du mouvement des «gilets jaunes» est peu perceptible, puisque les défaillances enregistrées en décembre sont inférieures de 3,6 % à celles de décembre 2017.

Quelques exceptions toutefois, notamment dans le commerce de détail, l'habillement et la restauration (+ 6 %). Les effets du mouvement devraient être plus marquants dans les prochains mois. Fragilisées, les entreprises devraient sentir des tensions de trésorerie avec quelques semaines de décalage, à partir de février. Selon le modèle de prévision de Coface, 53 192 défaillances d'entreprises sont à prévoir en 2019, soit une hausse de 1 % par rapport à 2018.

le directeur de cette DAEI était Claude Martinand, ex-membre du PCF et DirCab de Charles Fiterman ministre de Mitterrand-Mauroy de 1981 à 1984, un "grand serviteur de l'État" qui m'avait confié : « Je suis un républicain et m'entends très bien avec Sarkozy », alors dans sa traversée du désert

c'était aussi le Ministère de la reconstruction* de ce qui avait été détruit sous les bombes de la "Coalition Internationale" dans les guerres d'Irak, et la concurrence était enragée pour être les premiers, avant les Américains dont LaFrance espérait, grâce au flair de Chirac, tirer profit, comme on dit. LaFrance, alias Bouygues et consorts

c'est pourquoi de mauvais esprits n'hésitaient pas à parler de la Guerre des Ponts et Chaussées. Dans la restructuration inachevée, n'en déplaise à certains accélérationnistes de la communisation, celle qui vient y ressemble...

* le Ministère de la Reconstruction et de l'Urbanisme est créé en octobre 1944 par le Gouvernement provisoire de la République française du général de Gaulle. Le dirigera, comme ministre communiste, Charles Tillon, récompensé comme résistant fondateur et commandant en chef des FTPF (Francs tireurs et partisans français), écarté en 1952 du Comité Central du PCF (voir L'affaire Marty-Tillon)

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

pendant le faux débat, la vraie guerre continue

économie de la guerre, guerre dans l'économie

Les ventes d’armes au cœur de la visite d’Emmanuel Macron en Egypte

Isabelle Chaperon Le Monde 25 janvier 2018

Des ONG demandent à la France de revoir sa politique alors qu’un contrat de Rafale est espéré.

Sur la ligne d’assemblage des Rafale, dans l’usine Dassault Aviation de Mérignac,

le 14 janvier 2019. MEHDI FEDOUACH / AFP

Le ton est donné. Alors qu’Emmanuel Macron s’apprête à opérer du 27 au 29 janvier sa première visite officielle au Caire depuis l’élection présidentielle, huit ONG dont Amnesty international ou encore Human Rights Watch (HRW) ont appelé jeudi 24 janvier les autorités françaises à « cesser de passer sous silence le bilan catastrophique de l’Egypte en termes de droits humains, pour préserver ses intérêts stratégiques, économiques et militaires ».

Dans le viseur, bien sûr, les exportations d’armes de la France vers l’Egypte. Un sujet d’actualité alors que le camp français espère fortement que son grand client lèvera, à cette occasion, une option d’achat portant sur douze Rafale. La commande de deux corvettes Gowind à Naval Group est également en discussions avancées.

Entre 2013 et 2017, l’Egypte, troisième importateur mondial d’armement selon l’Institut international de recherche sur la paix de Stockholm (Sipri), a fait de la France son premier fournisseur, lui confiant 37 % de ses achats. En sens inverse, Le Caire est devenu le premier client des industriels français de l’armement à l’export, absorbant 25 % de leurs ventes en dehors de l’Hexagone : soit près de 7 milliards d’euros de chiffre d’affaires réalisé depuis 2014.

La diplomatie française a obtenu de Washington de lâcher du lest

Poutre maîtresse de ce partenariat privilégié, la commande passée en 2015 par le président égyptien Abdel Fatah Al-Sissi à Dassault Aviation portant sur 24 Rafale, avec une option sur douze avions de combat supplémentaires. Le constructeur Naval Group a également vendu sept navires à l’Egypte, dont trois corvettes en cours de construction sur le chantier naval d’Alexandrie. Safran, Thales, Airbus ou Arquus bénéficient également de commandes importantes. Antage : « L’Egypte est un pays qui paye rubis sur l’ongle »

Les discussions portant sur les douze Rafale optionnels avaient, un temps, été suspendues par le veto des Etats-Unis qui, de par sa réglementation ITAR (International Traffic in Arms Regulation), peut bloquer des exportations d’armes n’importe où dans le monde pour peu qu’elles comportent des composants américains. Or, c’était le cas de missiles de croisière fabriqués par le fabricant français de missiles MBDA pour le Rafale.

Cet obstacle a été levé. La diplomatie française a obtenu de Washington de lâcher du lest tandis qu’une solution industrielle a été trouvée afin de se passer à terme des composants américains justifiant l’application de ITAR.La suite est réservée aux abonnés.

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

en cas de crise, tous les possesseurs de papier-monnaie

souhaitent l'échanger contre de l'or :

il n'y en aura pas assez pour tout le monde !

(Marx, Le Capital, retrouver citation)

« Et puis, un jour, sans que les responsables s'y attendent, la musique cesse de jouer.

Les danseurs cherchent un siège, il n'y en a pas assez pour tout le monde,

n'est-ce pas Monsieur Prince ? »

Bruno Bertez

la mémoire me joue détour, en attendant celle que je cherche...

Marx a écrit:Pendant la crise, chacun désire vendre, éprouve des difficultés à le faire et doit s'y résoudre à tout prix pour faire face à ses engagements. Il en résulte que la masse de capital, non pas inoccupé mais arrêté dans la reproduction, est très considérable, bien qu'au même moment le crédit soit le plus difficile et l'escompte dans les banques le plus élevé. Des fabriques sont arrêtées, des matières premières s'accumulent, des produits achevés encombrent les marchés ; loin de faire défaut, le capital productif est en excès, tant parce que la reproduction normale est momentanément contractée que parce que la consommation est paralysée.

[...]

Il va de soi que les moyens de paiement font défaut pendant une crise. Le besoin de convertir des traites s'est substitué à celui d'échanger des marchandises, et cette situation s'accuse d'autant plus que pendant pareille période une partie des maisons de commerce s'appuie exclusivement sur le crédit. Aussi des lois absurbes sur les banques, comme celle de 1841-45, peuvent-elles aggraver une crise financière ; aucune ne peut la supprimer.

[...]

Or lorsqu'il y a drainage de l'or, la convertibilité de la monnaie de papier devient problématique, d'où des mesures de rigueur, hausse du taux de l'intérêt, etc., pour assurer cette convertibilité.

[...]

En 1857, la crise éclata aux Etats-Unis. L'or anglais fut drainé et exporté en Amérique; mais dès que la hausse des prix eut pris fin aux Etats-Unis, il y eut crise en Angleterre et le drainage de l'or se fit en sens inverse.

Le Capital - Livre III Chapître XXX : Capital-argent et capital effectif, 1865

OR : LA RUÉE VERS L'OR DES BANQUES CENTRALES

BFM Bourse, 3 février 2019

BFM Bourse, 3 février 2019

Les banques centrales se sont ruées sur le métal jaune en 2018

Les achats d'or des banques centrales ont renoué, en 2018, avec des niveaux qui n'avaient plus été observés depuis 1967 et la dissolution des accords de Bretton Woods, selon un rapport du World Gold Council. Cet appétit retrouvé a dopé la demande mondiale de métal jaune sur fond de risques politiques et économiques.

Sur le seul quatrième trimestre de 2018, la demande totale d'or (investisseurs professionnels, particuliers et banques centrales) a atteint 1.281,5 tonnes, ce qui correspond à une hausse de 16% par rapport aux trois derniers mois de 2017, selon le rapport publié jeudi par le World Gold Council (ou "Conseil mondial de l'or", aussi appelé "CMO" ). Pour l'ensemble de l'année écoulée, la demande de métal jaune a grimpé de 4% pour s'établir à 4.345,1 tonnes, portée par la demande des banques centrales qui s'est littéralement envolée (+74% à 651,5 tonnes).

Course à l'augmentation des réserves

Pour les banques centrales, il s'agit du niveau "le plus élevé depuis la dissolution des accords de Bretton Woods" qui rattachait le cours des devises aux réserves d'or des banques centrales, souligne le CMO dans son rapport. L'appétit des banques centrales pour l'or a donc grimpé, en 2018, à son plus haut niveau depuis 1967, et cela s'explique, entre autres, par la volonté de plusieurs banques centrales (en Russie, en Turquie ou encore au Kazakhstan) de se détacher du dollar. D'autres banques centrales, hongroise, polonaise et irakienne notamment, ont également exprimé leur intérêt pour le métal précieux.

Le Financial Times a ainsi rapporté que la banque centrale de Pologne avait acheté neuf tonnes d’or au cours de l'été, ce qui constituait le premier achat d'or de la part d'un État membre de l'UE au 21e siècle. Quant à la banque centrale de Hongrie, après avoir maintenu en permanence ses réserves d'or à 3,1 tonnes lors des 32 dernières années, elle en a accumulé dix fois plus dans ses caisses durant les deux premières semaines d'octobre, portant ses réserves à 31,5 tonnes.

En tout, les banques centrales de pays comme la Pologne, la Russie, la Turquie et le Kazakhstan ont acheté 264 tonnes d’or cette année, "de très loin le montant le plus important à ce stade de l’année au cours des six dernières années", selon le Groupe Macquarie. Alors que le cours de l'or a abandonné 10% de sa valeur en 2018, les institutions accumulent du métal précieux pour diversifier leurs réserves afin d’être moins dépendantes du dollar américain.

graphique : Le top 10 des pays qui détiennent les plus grosses réserves d'or au monde. En tonnes (à février 2019)

Pour Alistair Hewitt, responsable des études de marché du CMO, les achats des banques centrales resteront probablement soutenus cette année. La demande globale (investisseurs, industriels, joaillerie, banques centrales...) des deux principaux marchés, la Chine et l'Inde, devrait aussi se maintenir avec une consommation attendue entre 900 et 1.000 tonnes en Chine et entre 750 et 850 tonnes en Inde en 2019. Le rapport du CMO précise que l'offre mondiale d'or, de son côté, a augmenté de 1% à 4.490,2 tonnes l'an dernier.

La demande des ETF a bondi de 246% en fin d'année

Côté investisseurs, au quatrième trimestre, "les thématiques d'investissement ont changé" note John Mulligan, un responsable du CMO interrogé par l'AFP. La demande des ETF -les fonds indiciels adossés à l'or et utilisés par les investisseurs professionnels ou particuliers- a grimpé de 246% au quatrième trimestre de 2018 par rapport à la même période en 2017. Elle a représenté l'équivalent de 112,4 tonnes. Ce revirement est d'autant plus notable que les investisseurs avaient au contraire délaissé le métal jaune au début de l'année. Sur l'ensemble de 2018, d'ailleurs, la demande de ce type de produits financiers reste en fort repli (-67% pour atteindre 68,9 tonnes de flux de demande net, contre 206,4 tonnes en 2017). Au total, les encours des ETF sur l'or ont atteint 2.440 tonnes d'or en 2018 (+3% sur un an). Pour John Mulligan, les investisseurs ont réalisé, au cours des trois derniers mois, que l'économie mondiale était fragile, ce qui les a poussé à se rabattre sur l'or.

Les particuliers ne sont pas en reste

Hors marchés financiers, les investisseurs particuliers peuvent également acheter des pièces ou des lingots. Et si leur comportement vis-à-vis du métal précieux diffère selon les pays, certains marchés se sont tout de même distingués, à l'image de l'Iran, "un cas extrême de marché stressé" selon le CMO. De fait, la demande des particuliers iraniens a augmenté de 208% au quatrième trimestre de 2018 sur un an glissant, pour s'établir à 16,2 tonnes. Au Royaume-Uni, les incertitudes entourant le Brexit ont également fait croître la demande de 36% à 3,2 tonnes au quatrième trimestre. Les particuliers chinois restent toutefois les investisseurs les plus friands de métal jaune, avec 70,9 tonnes au cours des trois derniers mois de 2018, un chiffre en augmentation de 3% sur un an. À travers le monde, la demande d'or en barres et en pièces a progressé de 8% à 280,9 tonnes au T4 (et de 4% à 1.090,2 tonnes sur l'année).

La bijouterie en berne

Inversement, les derniers mois de l'année ont vu une diminution de la demande d'or à la fois dans l'industrie et dans la joaillerie, en raison d'une baisse des dépenses des consommateurs. La demande des bijoutiers a ainsi fléchi de 3% en Chine à 174,8 tonnes, tandis qu'elle a reculé de 1% à 180,1 tonnes chez le premier acheteur mondial d'or en bijoux, l'Inde. "L'envers de cette incertitude économique, c'est que la bijouterie se porte mal", a reconnu John Mulligan. Si la demande mondiale de bijouterie reste stable, à 2.200 tonnes sur l'ensemble de l'année, elle a reculé de 3% à 636,2 tonnes au dernier trimestre, plombée par une demande en net recul en Turquie et au Moyen-Orient (-16% à 41,6 tonnes, dont une baisse de 32% à 7,6 tonnes pour la Turquie), la faute aux "difficultés économiques, aux monnaies faibles et aux changements de taxation" dans cette région selon le CMO.

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

DANS LA RESTRUCTURATION MONDIALE DU CAPITAL

QUI SE POURSUIT AVEC DES PARTICULARITÉS NOUVELLES

LES FRONTIÈRES NATIONALES SONT DE MOINS EN MOINS DES FRONTIÈRES

POUR L'ÉCONOMIE ET LES CAPITAUX

DE PLUS EN PLUS POUR LES MIGRANTS PAUVRES

la Chine vole-t-elle au secours de la France ?

on dira qu'on s'en fout, "notre pays" a bien été occupé par l'Allemagne sans que ça n'empêche "nos avions" d'être cloués au sol...

du côté des aéroports et compagnies aériennes française :

China Eastern Airlines 10% d'Air France-KLM, des Chinois au capital de l'aéroport de Toulouse, sur le modèle grec du Pirée, 14 hectares d'entrepôts du port du Havre sous contrôle chinois, comme 600 hectares de l'ancienne base américaine de Châteauroux, entourant un aéroport dédié notamment aux formations des pilotes d'Air France et à l'entretien des avions de ligne comme l'A380. Mais l'acte le plus fort reste le choix surprise, en 2016, d'un financier de Hongkong pour prendre le contrôle de l'aéroport de Blagnac au moment de sa privatisation.

image ajoutée

La Chine, dernier espoir de l'Airbus A380

Bruno Trédivic Les Échos, 3 février

Si l'A380 perdait le soutien de son principal client, Emirates, le très gros porteur n'aurait d'espoir de salut qu'en Chine. - F. Lancelot/AirbusBruno Trédivic Les Échos, 3 février

Bruno Trévidic a écrit:Si Emirates décidait de convertir sa dernière commande d'A380 en A350, l'unique planche de salut du programme d'Airbus serait la concrétisation d'une commande chinoise assortie d'un nouveau site industriel en Chine.

Les hasards du calendrier sont parfois cruels. Alors que le Boeing 747 célébrera dans quelques jours ses 50 ans d'exploitation, l'Airbus A380 pourrait ne pas fêter son 12e anniversaire. La remise en cause par Emirates d'une commande de vingt A380 (et de 16 options) pourrait en effet sonner l'arrêt prématuré de la production du très gros porteur européen, dont la compagnie de Dubaï est de loin le premier client avec 109 appareils dans sa flotte sur les 232 en service dans le monde.

Si cette commande, signée en janvier 2018, était annulée, il ne resterait plus à Airbus que 33 A380 à livrer à Emirates, plus trois autres pour All Nippon. Toutes les autres commandes encore en portefeuille sont en effet des commandes dont les clients ne veulent plus, mais qui n'ont pas encore été rayées du carnet de commandes pour des raisons juridiques.

Ces 36 commandes restantes représentent un peu plus de quatre ans de travail au rythme actuel (de 6 à 8 avions à l'année). Sachant qu'Airbus doit passer commande à ses fournisseurs au minimum 18 mois à l'avance, l'avionneur n'a véritablement que deux ans de visibilité.

Dans l'intérêt d'Airbus

C'est loin d'être la première fois que l'A380 est menacé d'une fin prématurée. En 2015 et en 2018, son avenir était déjà suspendu à la signature d'une nouvelle commande d'Emirates. Mais la menace n'a jamais été aussi grande. Non seulement Airbus a confirmé être en renégociation avec Emirates (qui doit réduire ses coûts et ralentir sa croissance), mais l'objet de ces négociations serait non pas de sauver la commande d'A380, mais plutôt de la transformer en commandes d'A350 et d'A330neo.

Ce qui pourrait être au passage dans l'intérêt économique à court terme au moins d'Airbus. Livrer des A350 et des A330neo serait en effet beaucoup plus rentable que de vendre des A380 à perte. Malgré les efforts d'Airbus pour réduire le coût de production de l'A380, le point d'équilibre avoisine les 15-20 appareils par an, et le ralentissement des livraisons a fait repasser le programme dans le rouge. Dans l'esprit d'Airbus, cette situation ne peut être que temporaire, dans l'attente de nouvelles commandes.

Celles-ci pourraient venir d'outre-Manche. Jeudi, le grand patron d'IAG, Willie Walsh, qui préside aux destinées de British Airways, Iberia, Vueling, Aer Lingus et Level, a confirmé son intérêt pour l'avion - British Airways en exploite déjà 12, et doit bientôt remplacer des vieux Boeing 777. Mais le dirigeant a remis le problème du prix sur la table. « Nous avons dit à Airbus que nous serions disposés à en commander davantage, à condition qu'ils nous proposent un bon prix, ce qu'ils n'ont pas été en mesure de faire jusqu'à présent. Airbus doit se monter plus agressif commercialement », a-t-il expliqué, lors d'une conférence de presse à Londres.

Espoir en Chine

En somme, le seul salut durable de l'A380 serait une grosse commande chinoise. D'après Airbus, les compagnies chinoises pourraient avoir l'usage d'une soixantaine d'A380, même si leur développement est actuellement réduit par la pénurie de créneaux utiles disponibles dans les grands aéroports chinois. La possibilité d'une commande chinoise d'A380 avait même été évoquée, il y a un an, par Emmanuel Macron, lors d'un voyage officiel en Chine. Airbus aurait par ailleurs fait miroiter aux Chinois l'implantation d'une usine d'aménagements intérieurs d'A380. En vain pour le moment.

L'avionneur européen pourra-t-il attendre davantage ? Faute de certitude, le conseil d'administration d'Airbus et l'actuel patron du groupe, Tom Enders, pourraient être tentés de régler définitivement le problème de l'A380, afin de laisser en avril, au nouveau patron d'Airbus, Guillaume Faury, une situation assainie. D'autant que les deux motoristes de l'appareil, GE et Rolls-Royce ne semblent pas avoir l'intention de voler au secours de l'A380. C'est d'ailleurs faute de s'être mis d'accord avec Rolls-Royce sur les performances attendues de ses moteurs qu'Emirates a commencé à remettre en cause sa commande.

Trancher la question n'est cependant pas si évident. En lâchant l'A380, Airbus se débarrasserait ainsi d'un foyer de pertes mais laisserait aussi pour l'instant à Boeing un monopole sur les très gros porteurs de plus de 400 places avec la version de son futur 777X .

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

boursicoti, boursicotons

Où l’on reparle de la guerre commerciale et du ralentissement économique

Investir.fr 08/02/19

En baisse pour la troisième séance d’affilée, l’indice phare de la Bourse de Paris a cédé 0,49%, à 4.961,64 points, sur fond de craintes d’une absence d’avancées dans le dossier commercial. L’Oréal et Hermès ont été entourés dans la foulée de leurs publications annuelles.

Un pas en avant, deux pas en arrière… [Lénine à l'honneur chez les bousi-coteurs !] Le président Trump a, une fois de plus, fait montre de son caractère imprévisible, en affirmant qu’il n’avait pas prévu de rencontrer son homologue chinois Xi Jinping avant l'échéance du 1er mars, date à laquelle les tarifs douaniers américains augmenteront en l'absence d'accord commercial avec Pékin. Les marchés financiers, qui s’étaient pris à rêver, la semaine précédente, d’une trêve dans l’affrontement sino-américain, ont été ramenés à la dure réalité. « Le facteur peur concernant la guerre commerciale est revenu sur le marché, commente Peter Cardillo, économiste en chef chez Spartan Capital Securities. Cela va conduire le marché sur un chemin cahoteux. Nous allons probablement observer une situation plus défensive jusqu’à ce que nous ayons de plus de précisions sur la guerre commerciale. » De fait, à Paris, le Cac 40, qui a déjà flanché de 1,84% jeudi, a encore perdu 0,48%, à 4.961,64 points, dans un volume de transactions de 3,85 milliards d’euros. Sur cinq jours, l’indice phare de la Bourse de Paris a cédé 1,15%, sa première baisse hebdomadaire après cinq semaines consécutives de progression.

En route pour Pékin

Les déclarations de Donald Trump ne remettent toutefois pas en cause le voyage à Pékin de Steven Mnuchin et de Robert Lighthizer. Le secrétaire au Trésor et le représentant au Commerce doivent se rendre en Chine la semaine prochaine pour un nouveau round de négociations sur la protection de la propriété intellectuelle américaine. Ils ont la lourde tâche de tenter de parvenir à un accord avant le 1er mars.

D’une manière générale, l’environnement économique se dégrade, et la réduction plus marquée que prévu de l’excédent commercial allemand, de 20,4 milliards à 13,9 milliards entre novembre et décembre, vient confirmer le constat dressé jeudi par la Commission européenne, qui n’a pas hésité à sabrer ses prévisions de croissance du PIB de la zone euro en 2019 et 2020.

De son côté, la Banque d’Angleterre table pour 2019 sur le taux de croissance le plus faible depuis dix ans au Royaume-Uni tandis que son homologue australienne a abaissé ses prévisions de croissance pour cette année.

L’Oréal et Hermès ne voient pas de ralentissement en Chine

Dans ce contexte, les résultats et prévisions d’Hermès International et de L’Oréal ont apporté une véritable bouffée d’air frais, en ce qu’elles contredisent le scénario d’un ralentissement de la demande en Chine.

Crédits photo : Tupungato / Shutterstock.com

Hermès, à titre d’exemple, a réalisé un chiffre d’affaires de 2,1 milliards d’euros l’an dernier dans la zone Asie-Pacifique (hors Japon), en hausse de 13,7 % sur un an. La maison du faubourg Saint-Honoré a été bien plus embêtée par le mouvement des « gilets jaunes » en France, mais cela ne l’empêche pas d’afficher, sur 2018, un chiffre d’affaires proche de 6 milliards d’euros (+6,5% à données publiées et +10,4% hors effet devises). La direction estime que la marge opérationnelle du groupe devrait être « proche de 34% après le niveau exceptionnel atteint en 2017 », soit 34,6%. En Bourse, le titre a gagné 1,46%.

De son côté, L’Oréal (+1,25%) a dévoilé des chiffres record pour 2018, notamment pour la marge opérationnelle, portée de 18 à 18,3%. Les résultats ont été soutenus par les ventes de produits de luxe et de « cosmétique active. » [rude concurrence pour Priscillia Ludosky's Fall in Cos' !]

Valeo perd plus de 10% en cinq jours

A l’inverse, Valeo poursuit son recul et affiche désormais une baisse de 12,62% sur la semaine. Selon le WirtschaftsWoche, qui cite des sources au sein de l’Union européenne, le département américain du Commerce étudie trois options concernant les droits de douane sur les voitures européennes : une taxe de 10%, des droits de douane limités aux voitures électriques ou innovantes, ou encore une pénalité de 25%.

ArcelorMittal est également sous pression : -4,92%. Le groupe a dû faire évacuer tous les résidents d’une localité proche d’une de ses mines située à proximité du barrage de Serra Azul, au Brésil, à la demande de la sécurité civile. Ce site produirait près de 2 millions de tonnes de minerai de fer par an.

Enfin, Tarkett a touché un plus bas historique à 15,63 euros (-16,2%) en séance, après l’annonce d’un recul de 1,3% de sa croissance organique au quatrième trimestre. L’excédent brut d’exploitation a chuté de 21%, à 249 millions d’euros, à cause de l’augmentation des prix des matières premières.

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

Christine Lagarde

directrice générale du Fonds monétaire international (FMI)

depuis 2011. Steve JAFFE / AFP

Christine Lagarde met en garde contre « les nuages qui s’accumulent »

La croissance de l'économie mondiale est « plus lente » que prévu, a averti dimanche la directrice générale du Fonds monétaire international (FMI), mettant en garde contre une éventuelle « tempête » économique.

En un mot: nous assistons à une économie (mondiale) dont la croissance est plus lente que prévu, a déclaré Christine Lagarde devant le World Government Summit, un sommet annuel sur la gouvernance mondiale qui réunit à Dubaï des décideurs politiques et économiques du monde entier. Le mois dernier, le FMI a révisé à la baisse ses prévisions de croissance de l'économie mondiale pour cette année de 0,2% à 3,5% en raison des tensions commerciales, notamment entre les États-Unis et la Chine.

« quatre nuages »

Mme Lagarde a évoqué ce qu'elle a appelé les « quatre nuages » qui planent selon elle sur l'économie mondiale et averti qu'une « tempête » pourrait la frapper. Elle a parlé à ce propos des tensions commerciales, notamment entre la Chine et les Etats-Unis, du resserrement des taux d'emprunt, des incertitudes liées au Brexit et d'un ralentissement de l'économie chinoise. Selon elle, les tensions commerciales entre la Chine et les Etats-Unis ont commencé à affecter l'économie mondiale.

« Nous n'avons aucune idée de ce que cela va donner et ce que nous savons, c'est que cela commence déjà à avoir un effet sur le commerce, sur les taux d'emprunt et sur les marchés ». Elle a relevé que le resserrement des taux d'emprunt intervient au moment où les Etats, les entreprises et les ménages ont accumulé de « très lourdes dettes ». « Quand il y a trop de nuages, il faut un éclair pour déclencher la tempête », a averti M. Lagarde, qui a appelé les gouvernements à s'y préparer et à éviter le protectionnisme.

Re: LA CRISE QUI VIENT

Re: LA CRISE QUI VIENT

la crise économique se passe-t-elle

avant de se passer ?

... et de passer ?